ماذا يعني التنويع وكيف تنويع محفظتك الاستثمارية؟ لماذا هو مهم في الاستثمار؟ سنجيب على هذه الأسئلة في المقال.

المقدمة

لابد وأن كل مستثمر قد سمع عن تنويع المحفظة في مرحلة معينة من حياته المهنية الاستثمارية. يعتبر تنويع المحفظة الاستثمارية جزء أساسي للغاية من استراتيجيات المستثمرين المؤسسيين. ومع ذلك، غالبًا ما يتم التغاضي عن أهميته بين مستثمري التجزئة. ربما يتساءل الكثيرون، ماذا معنى التنويع وكيف تقوم بتنويع محفظتك الاستثمارية؟ سنحاول الإجابة على هذه الأسئلة في هذه المقالة.

أهمية التنويع

تكمن الفكرة البديهية وراء تنويع المحفظة الاستثمارية في فتح صفقات متعددة لتقليل المخاطر الإجمالية للمحفظة. يقول المثل القديم "لا تضع كل البيض في سلة واحدة". يمكن، بل ويجب، تطبيق نفس الشيء على الاستثمار. نظراً لأن جميع الاستثمارات تحتمل التعرض إلى المخاطر، فإن التنويع المناسب أمر بالغ الأهمية لأنه من المتوقع أن يقلل من المخاطر الإجمالية لمحفظة التداول.

القواعد الرئيسية للتنويع

![]()

هناك عدة طرق بسيطة لاستخدام بعض استراتيجيات التنويع.

-

عدد الأوراق المالية: تعتمد فكرة التنويع على زيادة عدد الأوراق المالية في محفظة التداول. ومع ذلك، فإن المستثمرين الذين يطبقون نهج "كلما امتلكت المزيد من الأسهم، كان ذلك أفضل" يفوتون نقطة مهمة.

-

الارتباط: يمكن اعتبار المحفظة متنوعة عندما يتم تجميعها من الأصول المترابطة سلبًا (أو على الأقل الأصول ذات الارتباط المنخفض). لذلك، يمكن التخفيف من المخاطر حيث تتحرك أسعار الأصول المعينة في اتجاهات مختلفة.

-

تنويع الصناعة: يجب أن تكون المحفظة المتنوعة معرضة للعديد من الصناعات. هذا يعني أن محفظة الأوراق المالية يجب أن تكون مزيجًا من الشركات من مختلف الصناعات في مجال الاقتصاد.

-

التنويع الجغرافي: من المتوقع أن يؤدي تنويع المحفظة الاستثمارية عبر مناطق جغرافية مختلفة إلى تقليل المخاطر الإجمالية أيضًا.

-

الأصول المتعددة: أخيرًا، يجب على المستثمرين الذين يرغبون في بناء محفظة متوازنة أن يتعاملوا بالتأكيد مع أنواع مختلفة من الأصول. قد تشمل هذه الاستراتيجية الأسهم والسندات والسلع والمعادن الثمينة والنقد والعقارات. يجب أن تعمل المحفظة متعددة الأصول المختارة بعناية على تنويع المخاطر، وبالتالي حماية الثروة من تقلبات السوق.

![]()

يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

يساهم الارتباط المنخفض بشكل كبير في تقليل المخاطر عند مقارنته بالمحافظ التي تشمل أصولاً ذات ارتباط أعلى. لذلك، يجب أن تشكل الاستثمارات المتنوعة، ذات الارتباط المنخفض أو السلبي، أهمية كبيرة للمستثمرين الذين يتجنبون المخاطرة. المصدر: مستشاري الاستثمار في إدارة كولومبيا

المصدر: ranvestreet.com

كيفية تنويع محفظتك باستخدام العقود مقابل الفروقات (CFDs)

يمكن العثور على نوعين من الأدوات مفيدين بشكل خاص لمستثمري الأسهم الذين يرغبون في تجميع محفظة متنوعة وهما: العقود مقابل الفروقات وصناديق المؤشرات المتداولة.

العقود مقابل الفروقات هي مشتقات مالية تسمح للمتداولين بالاستفادة من ارتفاع الأسعار (الصفقات الطويلة) أو انخفاض الأسعار (الصفقات القصيرة) على الأدوات المالية الأساسية. لهذا السبب، من الممكن تقييد الصفقات إذا اشتبه المستثمر في حدوث بعض التقلبات السريعة في السوق. يتم تحييد الصفقة من خلال فتح الصفقات المعاكسة (على سبيل المثال، يمتلك المتداول في البداية 1000 سهم من شركة XYZ ثم يقوم ببيع 1000 سهم من شركة XYZ من خلال العروض مقابل الفروقات CFD).

سوف تتعلم المزيد عن التداول على المكشوف من مقالتنا بعنوان "البيع على المكشوف - ما هو التداول على المكشوف"

توفر منصة التداول XTB الوصول إلى مجموعة واسعة من الأدوات المالية، بما في ذلك العقود مقابل الفروقات (CFDs)، مثل مؤشرات الذهب والفضة والنفط ومؤشرات الأسهم ومن بينهم DE30 وUS500 وUS30. قد تساعدك العقود مقابل الفروقات على تنويع محفظتك التجارية.

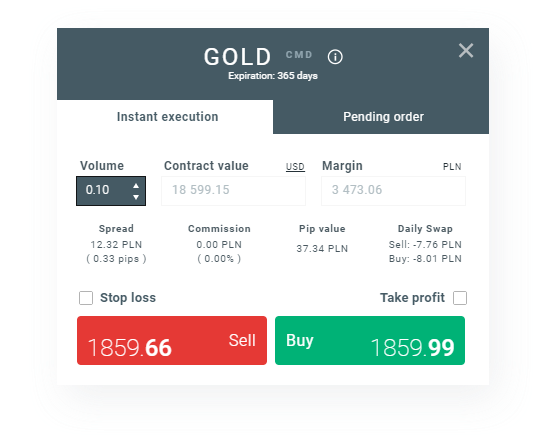

![]()

يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

المصدر: xStation5

دعونا نلقي نظرة على أحد الأسواق الأكثر شعبية، وهو سوق الذهب. العقود مقابل الفروقات هي أدوات رافعة مالية مما يعني أن المستثمرين يمكنهم التعرض للسوق باستخدام وديعة صغيرة نسبيًا. ومع ذلك، ترتبط العقود مقابل الفروقات أيضًا بمخاطر أعلى، حيث من المحتمل أن يؤدي التداول بالرافعة المالية إلى تضخيم المكاسب أو الخسائر. ستتعرف على المزيد حول هذا الموضوع من خلال مقالتنا المخصصة عن الرافعة المالية

1 لوت من عقد الذهب يساوي 100 أوقية. ومع ذلك، تجدر الإشارة إلى أن العقود مقابل الفروقات تتيح تداول العقود الصغيرة بحيث يمكن للمتداولين تخصيص حجم صفقاتهم بسهولة. على سبيل المثال، إذا أراد المتداول شراء الذهب، فيمكنه اختيار الحجم الذي يمكنه تحمّله (مثل 0.10 لوت). علاوة على ذلك، لا يحتاج المتداولون إلى امتلاك مبالغ كبيرة من المال لأن الرافعة المالية تصل إلى 1:20 في هذه الحالة.

![]()

يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

المصدر: xStation5

يتم تداول العقود مقابل الفروقات الأخرى بطريقة مماثلة. بقدر ما يتعلق الأمر بالمؤشرات، فإن العقود مقابل الفروقات تعكس أكبر معايير للأسهم من البورصات الرئيسية. على سبيل المثال، يتتبع مؤشر US500 أداء أكبر 500 سهم من الأسهم الأمريكية المدرجة في السوق المنظمة، وهذا يرتبط بمؤشر S&P 500. هنا تبلغ الرافعة المالية 1:20 أيضًا والحد الأدنى لحجم الصفقة الذي يمكن للمتداولين فتحه هو 0.01 لوت. إذا كنت جديدًا على مفهوم تداول المؤشرات، فإننا نوصي بقراءة مقالنا بعنوان "تداول المؤشرات - ما هو مؤشر سوق الأسهم"

![]()

يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

المصدر: xStation5

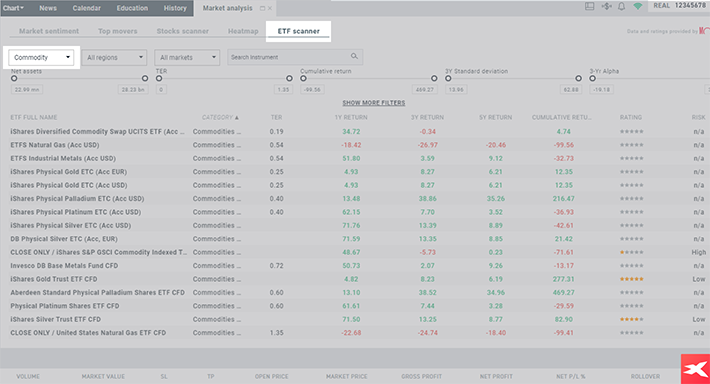

وعلى صعيد آخر، يمكن أن تكون صناديق المؤشرات المتداولة في البورصة (ETFs) حلاً مثيرًا للاهتمام للمستثمرين الذين يرغبون في الوصول إلى أسواق مختلفة. بدلاً من شراء عدة أسهم، يمكن للمرء تنويع المخاطر عن طريق شراء صندوق مؤشرات التداول (ETF) بحيث يركز الصندوق على قطاع معين في الأسواق المالية مثل الطاقة أو المالية أو المعادن الثمينة.. إلى آخره. هناك صناديق مؤشرات التداول التي تتعقب مؤشرات الأسهم الرئيسية والسندات وأسواق المعادن الثمينة والسلع الأخرى. تنوع هذه الأدوات واسع للغاية. هذا هو السبب في أن كلاً من صناديق المؤشرات المتداولة وعقود الفروقات أصبحا حلّين شائعين بين العديد من المتداولين. على المرء أن يعترف بأن تنويع المخاطر أصبح متاحًا بسهولة لتجار التجزئة في هذه الأيام.

تنويع المحفظة باستخدام السلع

من خلال الاستثمار في السلع، يمكن الحصول على خصائص التنويع التي يسعى إليها المستثمرون لتحقيق التوازن بين تعرضهم للأسهم والسندات. نظراً لأن الأسواق أصبحت مترابطة بشكل كبير في السنوات الأخيرة، فقد تتحول السلع إلى جزء مفقود من لغز المحفظة.

يمكن للمتداولين متابعة التنويع في الاستثمار عن طريق تداول السلع من خلال منصة تداول XTB. هناك عدة طرق للقيام بذلك:

-

تداول السلع باستخدام عقود الفروقات: وتشمل السلع الزراعية (مثل الذرة والصويا)، وسلع الطاقة (مثل النفط والغاز الطبيعي)، والمعادن الصناعية (مثل النحاس والألمنيوم)، والمعادن الثمينة (مثل الذهب والفضة) وغيرها الكثير. هنا نوصي بشدة بقراءة مقالنا بعنوان "تداول الذهب - كيف تبدأ تداول الذهب عبر الإنترنت".

-

تداول السلع باستخدام صناديق مؤشرات التداول: تمكّن صناديق المؤشرات المتداولة المختلفة المستثمرين من التعرض لبعض السلع، على سبيل المثال الذهب والفضة والمعادن الصناعية والغاز الطبيعي. قد تكون صناديق الاستثمار المتداولة طريقة رائعة لتنويع المخاطر وسط توقعات التضخم المتزايدة في عام 2021.

وجد البحث الأكاديمي والمستثمرون المحترفون دليلًا على أن الارتباطات بين فئات الأصول قد ارتفعت في السنوات الأخيرة. وفي الوقت نفسه، تظل السلع لها عوامل مخاطر خاصة، مقارنة بالأسهم والسندات، لذلك يجب أخذها في الاعتبار عند تجميع محفظة تداول متنوعة. في الواقع، توفر السلع حاجزاً طبيعيًا ضد الخسائر في حقوق الملكية والديون وسط فترات التضخم العالية. ارتفعت توقعات التضخم في الوقت الحاضر مما قد يكون مرتبطًا بارتفاع أسعار السلع الأساسية، وإعادة فتح الاقتصادات الرئيسية والطلب المكبوت، وكذلك التحفيز المالي والنقدي الهائل.

![]()

يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

كانت التغيرات في أسعار النفط مرتبطة بشكل إيجابي وكبير بتوقعات التضخم.

المصدر: Yardeni Research yardeni.com

![]()

يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

تؤثر أسعار السلع الصناعية على توقعات التضخم أيضًا.

المصدر: Yardeni Research yardeni.com

بصرف النظر عن ذلك، قد يسعى المستثمرون أيضًا إلى التعرض غير المباشر لأسعار السلع. الاستثمار في الأسهم التي تعتمد أسعارها بشكل كبير على سلع معينة هو طريقة أخرى لإنشاء محفظة متنوعة. على سبيل المثال، تعتمد شركات تعدين النحاس على النحاس كسلعة، مما يعني أن أسهمها مرتبطة بشكل إيجابي وكبير بأسعار النحاس. يمكن تطبيق نفس النظام على سلع أخرى (مثل عمال مناجم الذهب أو منتجي النفط). وتجدر الإشارة إلى أن هذا الحل قد يكون له ميزة مهمة على الاستثمار المباشر في السلع حيث أن بعض الشركات قد تدفع أيضًا أرباحًا موزعة.

![]() يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

يرجى العلم أن البيانات المقدمة تشير إلى بيانات الأداء السابق وهذا ليس مؤشرًا موثوقًا للأداء المستقبلي.

قد يفيد ماسح صناديق المؤشرات المتداولة لدينا عند البحث عن صناديق الاستثمار المتداولة بناءً على السلع.

المصدر: xStation 5